Les fondamentaux de l’analyse du risque financier en 2023 : Approches et outils pour les professionnels

Pierre Jean2025-03-15T10:16:01+01:00En 2023, l’analyse du risque financier est au cœur des décisions financières

Dans le paysage économique en constante évolution de 2023, comment les professionnels peuvent-ils naviguer avec assurance dans le complexe univers du risque financier ? Alors que l’importance de l’analyse du risque financier n’a jamais été aussi cruciale, les conséquences d’une mauvaise gestion des risques peuvent être dévastatrices pour les entreprises et les investisseurs.

Dans cet article, nous aborderons les fondamentaux de l’analyse du risque financier, en examinant les approches et outils essentiels dont disposent les professionnels en 2023.

Que vous soyez un expert du domaine ou que vous cherchiez simplement à enrichir vos connaissances, vous découvrirez ici des informations précieuses pour guider vos décisions financières. Continuez votre lecture pour découvrir les types de risques, les méthodes d’évaluation, les facteurs externes influents, et bien plus encore.

Sommaire

- Définition du risque financier

- Les méthodes d’évaluation du risque

- Facteurs externes influençant le risque financier en 2023

- Outils technologiques modernes pour l’analyse du risque

- Stratégies de gestion des risques

- Intégration d’une solution de mesure des risques dans une entreprise

- Éducation et formation en matière de risque financier

- Infographie

- Conclusion

- Annexes

Définition du risque financier

En 2023, le risque financier couvre les pertes potentielles dues aux fluctuations du marché, aux défaillances de crédit et aux erreurs opérationnelles

Le risque financier, un terme largement discuté dans l’industrie financière de 2023, est la possibilité de subir des pertes financières ou de ne pas réaliser les rendements attendus. Alors que le monde financier évolue rapidement, il est crucial pour les professionnels de bien comprendre ces risques pour prendre des décisions éclairées.

Risque de marché : C’est le risque que la valeur d’un investissement diminue en raison des mouvements du marché. Les fluctuations des taux d’intérêt, des indices boursiers et des taux de change sont des exemples de facteurs qui peuvent influencer le risque de marché.

Risque de crédit : C’est le risque qu’une contrepartie ne remplisse pas ses obligations contractuelles, entraînant des pertes pour l’autre partie. En 2023, avec la croissance des plateformes de financement participatif et des prêts peer-to-peer, ce risque est devenu particulièrement pertinent.

Risque de liquidité : Il se réfère à la capacité d’une entreprise à honorer ses engagements financiers à court terme. Dans un contexte économique changeant, une gestion efficace de la liquidité est essentielle pour assurer la continuité des opérations.

Risque opérationnel : Il englobe les risques résultant de défaillances internes, telles que des erreurs humaines, des systèmes défectueux ou des processus inefficaces. Avec l’adoption croissante de la technologie financière en 2023, les entreprises doivent être vigilantes face aux risques opérationnels.

Pour distinguer davantage, il y a le risque systémique, qui concerne l’ensemble du système financier et peut entraîner un effondrement généralisé, et le risque non systémique, spécifique à une entreprise ou à un secteur.

Les fondamentaux de l’analyse du risque financier en 2023 s’articulent autour de la reconnaissance, de la compréhension et de la gestion de ces risques. À mesure que le paysage financier évolue, la définition et la portée de ces risques peuvent également changer, d’où l’importance pour les professionnels de rester informés et préparés.

Type de risque | Description |

|---|---|

Risque de marché | Pertes dues aux mouvements du marché, tels que les taux d’intérêt et les taux de change. |

Risque de crédit | Pertes lorsque la contrepartie ne remplit pas ses obligations financières. |

Risque opérationnel | Pertes dues à des erreurs internes, comme des erreurs humaines ou des systèmes défectueux. |

Les méthodes d’évaluation du risque

Face à l’évolution du monde financier en 2023, découvrons ensemble les techniques d’évaluation du risque les plus sophistiquées

Dans le contexte financier complexe de 2023, la précision de l’évaluation des risques est primordiale. Cette évaluation repose largement sur les outils et techniques mis à la disposition des experts.

Analyse quantitative :

La pierre angulaire de l’analyste quantitatif, l’analyse quantitative combine des compétences en mathématiques, statistiques et finance pour quantifier les risques.

- Value at Risk (VaR) : Utilisée par l’analyste quantitatif, cette méthode est une métrique standard pour mesurer le risque de marché. Elle indique la perte potentielle d’un investissement ou d’un portefeuille sur une période donnée pour un niveau de confiance spécifié. Le VaR est particulièrement utile pour déterminer la capitalisation nécessaire pour couvrir les pertes potentielles.

- Analyse de scénarios : Chaque scénario, modélisé par l’analyste quantitatif, représente une vision différente de l’avenir, prenant en compte divers facteurs comme les changements de taux d’intérêt ou les crises économiques. Cette modélisation du risque financier permet de prévoir les impacts potentiels sur les rendements.

- Stress testing : Contrairement à l’analyse de scénarios qui examine plusieurs futurs possibles, le stress testing évalue la performance d’un investissement dans des conditions spécifiquement défavorables. Cela répond à des questions comme: « Que se passerait-il si le taux d’intérêt augmentait subitement de 5%? »

- Modélisation du risque financier : C’est ici que le travail de l’analyste quantitatif brille le plus. En utilisant des algorithmes avancés et des logiciels spécialisés, les professionnels sont en mesure de simuler le comportement d’actifs ou de portefeuilles face à une multitude de facteurs externes.

Analyse qualitative :

- Évaluation basée sur l’expertise : Même avec toute la puissance de l’analyse quantitative, rien ne remplace le jugement humain. L’expérience et l’intuition des experts permettent d’identifier des risques qui peuvent échapper à la modélisation, comme des changements réglementaires imprévus ou des événements géopolitiques.

- Analyses SWOT : En étudiant en profondeur les forces, faiblesses, opportunités, et menaces, les professionnels peuvent avoir une vision holistique des risques associés à un investissement ou à une décision d’entreprise.

- Entretiens et sondages : En 2023, l’opinion des stakeholders, qu’il s’agisse de clients, d’employés ou de partenaires, est plus pertinente que jamais. Les entretiens permettent d’obtenir des informations inestimables sur les perceptions et préoccupations concernant les risques financiers.

Avec l’accélération de la digitalisation et l’augmentation de la complexité des marchés, la fusion des méthodes quantitatives et qualitatives est indispensable pour une évaluation complète du risque financier.

Facteurs externes influençant le risque financier en 2023

En 2023, le paysage financier n’est pas seulement dicté par des chiffres et des stratégies internes : une myriade de facteurs externes joue un rôle déterminant. Voyons comment ces éléments influencent et façonnent le risque financier dans ce contexte moderne

Le paysage financier de 2023 est soumis à une série de facteurs externes, façonnant constamment les opportunités et les défis pour les professionnels. Ces facteurs sont souvent imprévisibles, mais leur compréhension est essentielle pour naviguer adéquatement dans l’environnement financier actuel.

Tendances macroéconomiques :

- Inflation : L’inflation, en tant que dévaluation progressive de la monnaie, a un impact direct sur le pouvoir d’achat. Une inflation galopante ou incontrôlée peut éroder la valeur des investissements, surtout dans des actifs à faible rendement.

- Taux d’intérêt : Les taux directeurs fixés par les banques centrales influencent le coût des emprunts et les rendements des obligations. En 2023, la vigilance est de mise, car de faibles variations peuvent avoir de grands effets sur les marchés.

- Croissance économique : La croissance du PIB donne une indication de la santé économique globale d’un pays. Une faible croissance peut signaler une récession, avec tous les risques associés pour les investisseurs.

Événements géopolitiques :

- Conflits et tensions : Les guerres, qu’elles soient commerciales ou militaires, introduisent une grande incertitude. Par exemple, une tension entre deux grandes puissances économiques peut perturber les chaînes d’approvisionnement et affecter les marchés mondiaux.

- Élections et changements de régime : Les changements politiques peuvent avoir des implications significatives pour les politiques fiscales, commerciales et réglementaires, affectant directement le climat des investissements.

- Négociations commerciales : En 2023, avec la mondialisation toujours en progression, les accords ou désaccords commerciaux entre nations peuvent influencer la dynamique des marchés.

Réglementations :

- Lois financières : Les nouvelles régulations, qu’elles concernent la banque, l’assurance ou la gestion d’actifs, peuvent imposer des coûts supplémentaires ou limiter certaines activités, modifiant ainsi le paysage du risque.

- Réglementations environnementales : Avec l’urgence climatique, les réglementations visant à limiter les émissions ou à encourager les énergies renouvelables peuvent influencer les secteurs de l’énergie, des transports et de l’industrie.

- Protection des données et cybersécurité : La sécurité des données financières est primordiale. En 2023, face à l’évolution des cyber menaces, les nouvelles réglementations cherchent à protéger les consommateurs et les institutions.

La prise en compte de ces facteurs externes est essentielle pour une analyse complète du risque financier. En 2023, une vision globale, qui englobe ces éléments volatils, est indispensable pour une stratégie financière solide.

Outils technologiques modernes pour l’analyse du risque

Comprendre l’importance des outils informatiques

L’évolution rapide des technologies au cours de la dernière décennie a révolutionné la manière dont les professionnels abordent l’analyse du risque financier. En 2023, l’utilisation d’outils technologiques avancés est devenue incontournable pour anticiper, évaluer et gérer les risques de manière efficace. Voici un aperçu des outils technologiques modernes qui dominent le secteur financier.

Logiciels et plateformes spécialisés :

- Plateformes de gestion des risques : Ces solutions intégrées permettent aux entreprises de centraliser la collecte de données, l’analyse et la prise de décision. Des logiciels comme RiskMetrics ou Murex offrent une vue panoramique des risques et aident à la prise de décisions éclairées.

- Systèmes de trading algorithmique : Pour les acteurs de marché, ces systèmes automatisent les transactions basées sur des critères prédéfinis, permettant ainsi d’optimiser les stratégies tout en minimisant le risque.

Intelligence artificielle (IA) et Machine Learning (ML) :

- Prédiction et modélisation : L’IA et le ML sont utilisés pour analyser d’immenses volumes de données et en extraire des modèles. Ces technologies prédisent les tendances futures, identifient les anomalies et aident à la modélisation du risque financier.

- Automatisation de la prise de décision : Des algorithmes avancés peuvent recommander des actions spécifiques en fonction de scénarios de risque identifiés, améliorant ainsi l’efficacité et la réactivité.

Blockchain et technologies distribuées :

- Traçabilité et transparence : La blockchain offre une piste d’audit complète de toutes les transactions, garantissant ainsi une transparence accrue et réduisant le risque de fraude.

- Smart contracts : Ces contrats auto-exécutables s’activent lorsque des conditions prédéfinies sont remplies, automatisant des processus et minimisant ainsi les risques associés aux erreurs humaines ou aux contreparties défaillantes.

Analyse en temps réel et Big Data :

- Surveillance continue : Grâce à des outils d’analyse en temps réel, les entreprises peuvent surveiller les fluctuations du marché et réagir instantanément à tout événement potentiellement dommageable.

- Exploitation des données massives : L’analyse du Big Data permet d’obtenir des insights approfondis sur les tendances du marché, les comportements des consommateurs et les risques potentiels, offrant ainsi un avantage compétitif.

Cybersécurité :

- Outils de protection avancée : Face à la menace croissante des cyberattaques, des solutions de sécurité sophistiquées, telles que les pares-feux de nouvelle génération et les systèmes de détection et de prévention des intrusions, sont essentielles pour protéger les données sensibles et assurer la continuité des opérations.

En résumé, en 2023, la technologie joue un rôle prépondérant dans la définition et la gestion du risque financier. Les outils modernes non seulement améliorent la précision et l’efficacité de l’analyse, mais offrent également de nouvelles opportunités pour anticiper et naviguer dans un environnement financier en constante évolution.

10 logiciels populaires utilisés pour mesurer les risques financiers dans les entreprises

N° | Nom du logiciel | Caractéristiques principales | Type d’entreprise cible |

|---|---|---|---|

1 | RiskMetrics | Modélisation de VaR, stress testing | Banques, institutions financières |

2 | Oracle Risk Management Cloud | Gestion de la conformité, analyse prédictive | Moyennes et grandes entreprises |

3 | SAS Risk Management | Analyse de scénario, évaluations quantitatives | Toutes tailles, secteur financier |

4 | IBM Algo Risk | Modélisation du risque de marché et de crédit | Banques, fonds d’investissement |

5 | Moody’s Analytics | Solutions de crédit, gestion de la performance du risque | Banques, prêteurs |

6 | MATLAB Risk Management Toolbox | Analyse quantitatives, modélisation de VaR | Recherche financière, universités |

7 | FinCAD | Analyse des dérivés, gestion des risques de taux d’intérêt | Institutions financières |

8 | Resolver | Gestion des incidents, tableaux de bord risques | Toutes tailles, plusieurs secteurs |

9 | Protecht.ERM | Gestion des risques d’entreprise, reporting | PME, grandes entreprises |

10 | KPMG Clara | Analyse automatisée, assurance, données en temps réel | Auditeurs, conseillers financiers |

Veuillez noter que la pertinence de chaque logiciel varie en fonction des besoins spécifiques de l’entreprise et de son secteur d’activité. Avant de prendre une décision d’achat, il est recommandé de réaliser une démonstration ou un essai pour s’assurer que le logiciel répond aux exigences de l’organisation.

Stratégies de gestion des risques

La gestion des risques, loin d’être une simple tâche réactive, est un processus dynamique et en constante évolution

Stratégies de gestion des risques en 2023

La gestion des risques financiers est un art délicat qui nécessite une combinaison de méthodes traditionnelles et de nouvelles approches innovantes. En 2023, avec l’accélération des changements économiques et l’émergence de nouveaux défis, il est essentiel pour les professionnels de disposer d’une panoplie de stratégies robustes. Voici un aperçu détaillé des stratégies clés de gestion des risques adoptées par les experts du secteur :

Diversification :

- Portefeuilles d’investissement : Éviter de mettre tous ses œufs dans le même panier est une règle d’or. En diversifiant les investissements à travers différents actifs, secteurs ou régions, on réduit le risque associé à un mauvais rendement d’un investissement particulier.

- Sources de revenus : Pour les entreprises, avoir plusieurs sources de revenus peut aider à compenser les pertes dans un secteur ou un marché particulier.

Couverture (Hedging) :

- Contrats à terme et options : Ces instruments financiers permettent aux investisseurs de fixer un prix pour acheter ou vendre un actif à une date future, protégeant ainsi contre les fluctuations de prix imprévues.

- Swaps : Il s’agit d’accords où deux parties échangent des flux financiers ou des actifs pour se protéger contre le risque, qu’il soit lié aux taux d’intérêt, à la monnaie ou à d’autres facteurs.

Assurance :

- Produits traditionnels : Les polices d’assurance, qu’il s’agisse d’assurance dommages, vie ou crédit, offrent une protection contre des événements défavorables spécifiques.

- Captives et auto-assurance : Certaines entreprises choisissent de s’auto-assurer ou de créer leur propre compagnie d’assurance pour mieux gérer leur exposition au risque.

Transfert de risque :

- Securitization : Il s’agit de transformer des actifs non liquides en instruments négociables sur le marché, répartissant ainsi le risque parmi un plus grand nombre d’investisseurs.

- Partenariats et coentreprises : En partageant la responsabilité et les ressources avec d’autres entreprises, on peut également partager et diluer les risques.

Plans de continuité d’activité et de reprise après sinistre :

- Planification : Prévoir des plans détaillés pour répondre aux crises, qu’il s’agisse de catastrophes naturelles, de cyberattaques ou d’autres perturbations majeures.

- Tests et simulations : Simuler régulièrement des scénarios de crise pour s’assurer que les équipes sont bien préparées et que les systèmes peuvent se remettre rapidement en marche.

Formation et éducation :

- Séminaires et ateliers : Tenir les équipes informées des dernières méthodes et tendances en matière de gestion des risques.

- Certifications : Encourager la formation continue et la certification des professionnels pour garantir que les meilleures pratiques sont toujours appliquées.

En 2023, la clé de la réussite dans la gestion des risques financiers réside dans une approche proactive, adaptative et holistique. En combinant ces stratégies, les professionnels peuvent non seulement protéger leurs actifs et leurs intérêts, mais aussi exploiter les risques comme leviers d’opportunités.

Intégration d’une solution de mesure des risques dans une entreprise

Intégrer une solution de mesure des risques dans une entreprise est un processus complexe qui nécessite une approche structurée. Voici une feuille de route étape par étape pour vous guider

1. Technique

Collecte de Données:

- Automatisation: Utilisez des API (interfaces de programmation d’application) pour collecter des données depuis différentes sources de manière automatique.

- Intégration de systèmes existants: Si votre entreprise utilise déjà des ERP, CRM ou d’autres systèmes, cherchez des solutions de mesure des risques qui peuvent s’intégrer facilement.

Stockage de Données:

- Bases de données sécurisées: Assurez-vous que les données sont stockées de manière sécurisée, avec des sauvegardes régulières.

- Cryptage: Les données sensibles doivent être cryptées à la fois au repos et en transit.

Traitement et Analyse de Données:

- Outils d’analyse: Intégrez des outils tels que des moteurs d’analyse prédictive ou des algorithmes d’intelligence artificielle pour anticiper les risques.

- Visualisation: Utilisez des tableaux de bord interactifs et des graphiques pour présenter les données de manière compréhensible.

2. Données

Intégrité des Données:

- Nettoyage: Employez des outils et des méthodes pour nettoyer les données, en éliminant les doublons et en corrigeant les erreurs.

- Validation: Assurez-vous que les données sont correctes, pertinentes et à jour.

Analyse des Données:

- Segmentation: Segmentez vos données pour identifier des tendances ou des anomalies spécifiques à certaines zones ou départements.

- Modélisation: Utilisez des modèles statistiques ou d’intelligence artificielle pour prédire les risques potentiels.

Protection des Données:

- Contrôle d’accès: Seules les personnes autorisées devraient avoir accès aux données. Utilisez des authentifications à deux facteurs et des contrôles d’accès basés sur les rôles.

- Conformité: Assurez-vous que la gestion des données est conforme aux réglementations locales, notamment en matière de protection des données personnelles.

3. Communication

Alertes et Notifications:

- Temps réel: Mettez en place des systèmes d’alerte en temps réel pour informer les parties prenantes des risques imminents ou détectés.

- Différenciation: Personnalisez les notifications en fonction de leur importance ou de leur urgence.

Canaux de Communication:

- Plateformes collaboratives: Utilisez des outils comme Slack, Teams ou d’autres plateformes de collaboration pour une communication rapide.

- E-mails et bulletins: Pour des mises à jour régulières, utilisez des e-mails, des bulletins ou des newsletters.

Transparence:

- Rapports réguliers: Créez des rapports détaillés sur les risques, leurs impacts potentiels, et les mesures prises.

- Réunions d’information: Organisez des réunions régulières avec les parties prenantes pour discuter des risques et des stratégies d’atténuation.

Formation et sensibilisation:

- Ateliers: Organisez des ateliers pour former les employés à l’utilisation des outils et à la compréhension des données.

- Documentation: Mettez à disposition des guides, manuels et FAQs pour aider les employés à comprendre la solution de mesure des risques.

En combinant ces approches techniques, axées sur les données et la communication, vous pouvez créer une solution robuste de mesure des risques qui est à la fois techniquement solide et facile à utiliser pour les employés.

Éducation et formation en matière de risque financier

En 2023, face à un paysage financier complexe, l’éducation et la formation en matière de risque deviennent des piliers incontournables pour tout professionnel du secteur

- Adaptabilité : Avec les changements réguliers des réglementations financières et l’évolution des tendances du marché, les professionnels doivent constamment mettre à jour leurs connaissances pour rester pertinents.

- Concurrence : Dans un secteur hautement compétitif, posséder les compétences les plus récentes peut constituer un avantage significatif.

- Cursus spécialisés : De nombreuses universités de renom proposent des programmes en gestion des risques financiers, offrant une base solide aux étudiants.

- Recherche académique : La recherche universitaire joue un rôle crucial en explorant de nouvelles méthodologies et approches en matière de gestion des risques.

- FRM (Financial Risk Manager) : Une certification reconnue mondialement qui atteste de l’expertise d’un professionnel en matière de gestion des risques financiers.

- PRM (Professional Risk Manager) : Une autre certification de premier plan axée sur la théorie et la pratique de la gestion des risques.

- Formation pratique : Ces sessions, souvent animées par des experts du secteur, offrent des insights pratiques et des études de cas pour mieux comprendre le paysage actuel du risque financier.

- Réseautage : Participer à des ateliers permet également aux professionnels de tisser des liens et d’échanger des perspectives avec leurs pairs.

- Cours en ligne : Des plateformes comme Coursera, edX ou Udemy proposent des cours dédiés à la finance et à la gestion des risques, permettant un apprentissage flexible.

- Webinaires : Organisés par des institutions financières ou des experts indépendants, ils offrent des mises à jour régulières sur les tendances et les meilleures pratiques.

- Expérience pratique : Les simulations permettent aux participants de se plonger dans des scénarios de risque réalistes, d’apprendre par la pratique et de tester leurs compétences dans un environnement sûr.

- Évaluation des compétences : Ces outils peuvent également servir à évaluer et à affiner les compétences d’une équipe ou d’un individu.

Schématiser la complexité pour simplifier la prise de décision

Infographie

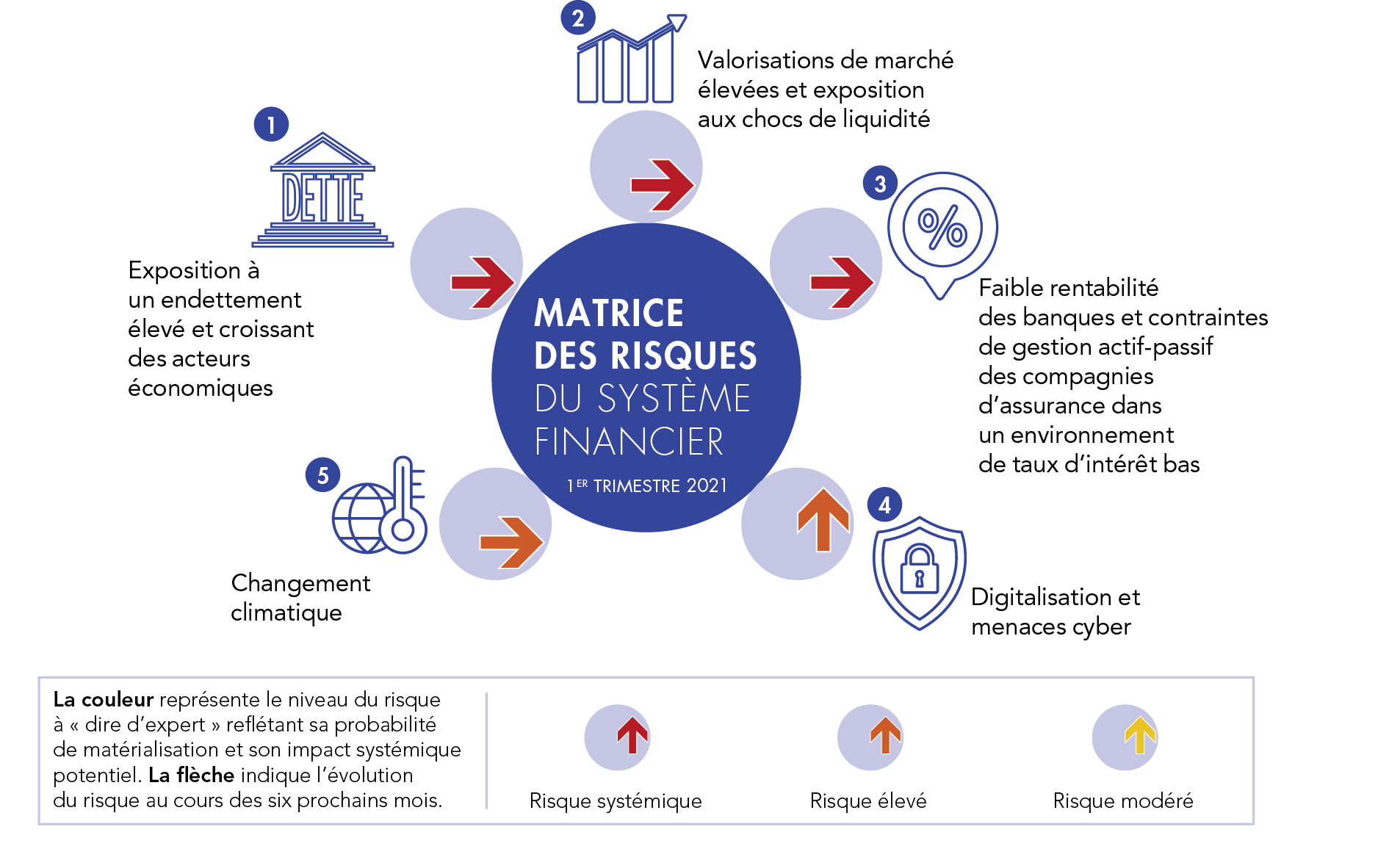

Infographie: Synthèse visuelle du risque financier en 2023

L’infographie, dans le contexte de l’analyse du risque financier, offre une perspective visuelle simplifiée mais complète, permettant une compréhension rapide et efficace des concepts majeurs. Voici une description détaillée de ce que l’infographie pourrait contenir, pour permettre une conceptualisation claire :

Cartographie du risque financier :

- Représentation visuelle : Une représentation schématique du paysage du risque, avec différents secteurs montrant des types de risques comme le risque de marché, de crédit, de liquidité, opérationnel, etc.

- Couleurs : Utilisation de couleurs distinctes pour chaque type de risque, facilitant la distinction.

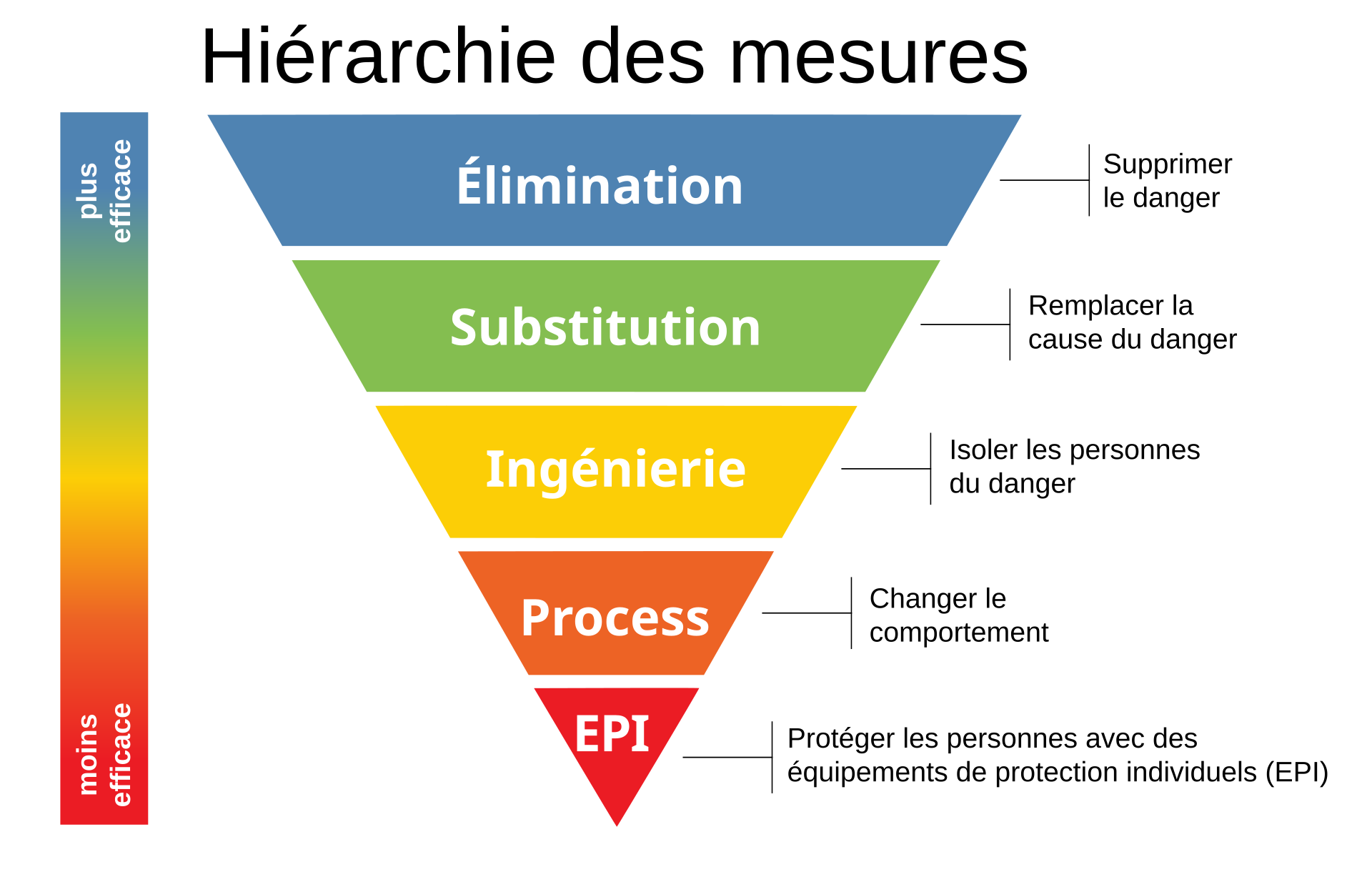

Étapes de l’analyse du risque :

- Flux linéaire : Une ligne temporelle ou un diagramme à barres montrant les étapes successives de l’analyse, de l’identification du risque à l’évaluation, puis à la mitigation.

- Icônes descriptives : Utilisation d’icônes pour symboliser chaque étape, comme une loupe pour l’identification ou un bouclier pour la mitigation.

Outils recommandés :

- Icônes d’outils : Des icônes pour les logiciels spécialisés, l’intelligence artificielle, les plateformes de modélisation, etc.

- Liens QR : Intégration de codes QR qui, lorsqu’ils sont scannés, dirigent vers des ressources ou des outils spécifiques recommandés.

Stratégies de gestion des risques :

- Roue des stratégies : Une roue divisée en segments, avec chaque segment représentant une stratégie différente comme la diversification, la couverture, l’assurance, etc.

- Infobulles : De petites bulles d’information fournissant un bref aperçu de chaque stratégie lorsque l’on survole ou clique dessus.

Facteurs externes :

- Nuage de facteurs : Un nuage avec des mots ou des phrases clés liés aux tendances macroéconomiques, événements géopolitiques, réglementations, etc.

- Icônes associatives : Des icônes représentant, par exemple, une planète pour les événements géopolitiques ou un graphique montant/descendant pour les tendances macroéconomiques.

La conception de cette infographie nécessitera une collaboration étroite avec un graphiste spécialisé pour assurer la clarté, la pertinence et l’esthétisme. Cependant, une fois créée, elle servira de précieuse ressource visuelle pour ceux qui cherchent à comprendre rapidement les nuances du risque financier en 2023.

Exemples d’infographies

Conclusion

Bon à retenir

Dans un monde financier en perpétuelle mutation, la nécessité d’une éducation continue et d’une formation robuste en matière de risque financier ne peut être sous-estimée. En 2023, l’évolution rapide des marchés, la complexité croissante des instruments financiers et l’émergence de nouvelles technologies rendent l’éducation dans ce domaine plus pertinente que jamais. Aperçu de l’importance des formations en matière de risque financier :

L’importance de la formation continue :

- Adaptabilité : Avec les changements réguliers des réglementations financières et l’évolution des tendances du marché, les professionnels doivent constamment mettre à jour leurs connaissances pour rester pertinents.

- Concurrence : Dans un secteur hautement compétitif, posséder les compétences les plus récentes peut constituer un avantage significatif.

Programmes universitaires et post-universitaires :

- Cursus spécialisés : De nombreuses universités de renom proposent des programmes en gestion des risques financiers, offrant une base solide aux étudiants.

- Recherche académique : La recherche universitaire joue un rôle crucial en explorant de nouvelles méthodologies et approches en matière de gestion des risques.

Certifications professionnelles :

- FRM (Financial Risk Manager) : Une certification reconnue mondialement qui atteste de l’expertise d’un professionnel en matière de gestion des risques financiers.

- PRM (Professional Risk Manager) : Une autre certification de premier plan axée sur la théorie et la pratique de la gestion des risques.

Ateliers et séminaires :

- Formation pratique : Ces sessions, souvent animées par des experts du secteur, offrent des insights pratiques et des études de cas pour mieux comprendre le paysage actuel du risque financier.

- Réseautage : Participer à des ateliers permet également aux professionnels de tisser des liens et d’échanger des perspectives avec leurs pairs.

Ressources en ligne et e-learning :

- Cours en ligne : Des plateformes comme Coursera, edX ou Udemy proposent des cours dédiés à la finance et à la gestion des risques, permettant un apprentissage flexible.

- Webinaires : Organisés par des institutions financières ou des experts indépendants, ils offrent des mises à jour régulières sur les tendances et les meilleures pratiques.

Simulations et jeux de rôle :

- Expérience pratique : Les simulations permettent aux participants de se plonger dans des scénarios de risque réalistes, d’apprendre par la pratique et de tester leurs compétences dans un environnement sûr.

- Évaluation des compétences : Ces outils peuvent également servir à évaluer et à affiner les compétences d’une équipe ou d’un individu.

L’éducation et la formation en matière de risque financier ne sont pas de simples boîtes à cocher dans la carrière d’un professionnel. Il s’agit d’un engagement continu envers l’excellence, garantissant que les individus et les organisations sont préparés à naviguer avec succès dans le paysage financier complexe de 2023 et au-delà.

Laisser un commentaire